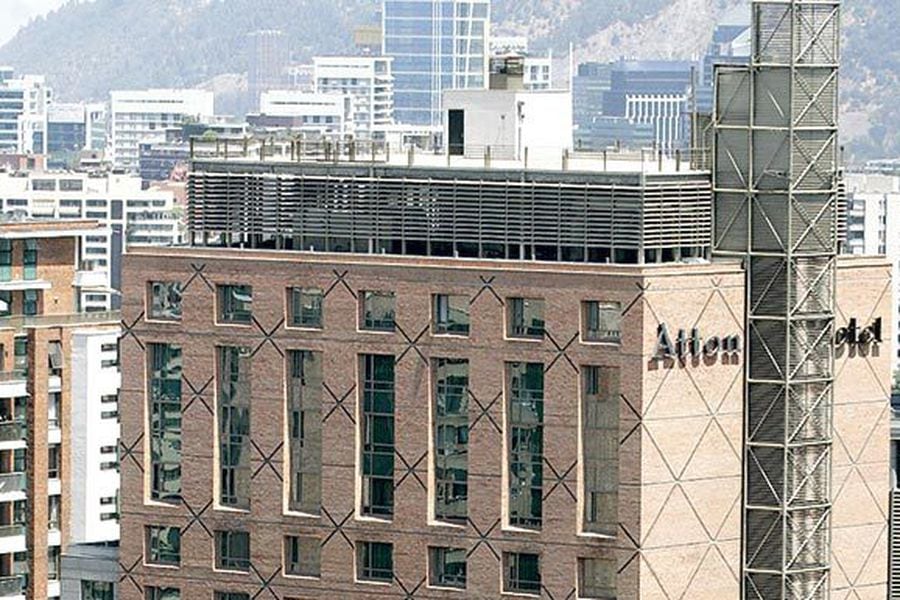

Angelini, Elberg y familia Said Handal ajustan mandato para cerrar venta de Hoteles Atton

Este jueves en reunión de directorio, JP Morgan detallará los avances del proceso que cerraría durante el primer semestre de 2018.

En recta final entró el proceso de venta de Hoteles Atton, que se definiría en la primera mitad de 2018.

En junio del año pasado, Capital Advisors, fondo que cuenta con los aportes del Grupo Angelini Grupo Elberg y familia Said Handal, entre otros, entregó un mandato amplio de búsqueda de socio estratégico a JP Morgan para fortalecer el plan de crecimiento de Hoteles Atton.

A pocos meses de cumplirse un año de la orden, al interior del directorio siguen evaluando positivamente el trabajo del banco de inversión estadounidense. Ello luego de realizar ajustes al mandato emitido.

Esta vez, los socios apuntan derechamente a ceder el control de la cadena a fin de allanar el camino al ingreso de un accionista con mayor experiencia en el rubro hotelero, para desarrollar su ambicioso plan de crecimiento que contempla contar con 20 ubicaciones al 2020.

Pese a ello persiste en la cadena la incertidumbre sobre ceder el control de la propiedad o hacerlo en la administración de sus hoteles. Justamente éste será uno de los puntos que abordarán este jueves los directivos de la cadena en una nueva reunión con representantes de JP Morgan.

A la fecha según trascendió, dos son los candidatos que corren con mayor fuerza para quedarse con la cadena: Marriott y Accor Hotels, aunque fuentes del proceso admiten que es factible que aparezca un tercer interesado al acercarse la fecha de cierre de la operación.

Las mismas fuentes consultadas afirmaron que el directorio liderado por Alfonso Peró ya cuenta con una fecha de cierre para la operación: primer semestre de 2018.

Actualmente, la cadena fundada en el año 2000 cuenta con 2.402 habitaciones en 12 hoteles en Latinoamérica y Florida, Estados Unidos. Pero el plan a largo plazo de la cadena es sumar nuevos mercados, como Argentina y México.

Otro de los temas que definió la administración, es que la cadena no iniciará un proceso de apertura en bolsa, pues admiten que el plan de crecimiento a largo plazo requiere el conocimiento de un operador hotelero con mayor experiencia.

Futuro

Uno de los focos que la cadena mira con atención y que fortalecería con el arribo de un nuevo socio es el segmento de lujo en Santiago. Por lo mismo se encuentran evaluando a construcción de un nuevo hotel bajo esa categoría con el ingreso de las marcas JW Marriott, St. Regis y Westin.

En paralelo, la apuesta es también ir consolidando la oferta de hoteles de necesidad económica más accesibles para huéspedes en el norte y sur de Chile, a través de la marca Fairlield Inn, firma distintiva de Estados Unidos.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.