Exenciones tributarias: Informe del FMI y Ocde alerta sobre inconsistencias y falencias en datos

El martes, el ministro de Hacienda escuchó la presentación preliminar que le realizaron representantes de ambos organismos a cargo del informe que evaluó las exenciones tributarias en el país y que será el insumo clave para la discusión que viene, entre expertos convocados por Teatinos 120 y también en el Congreso. Pulso tuvo acceso a las conclusiones, donde se puso foco en temas como los tratamientos a la ganancia de capital, renta presunta e IVA a la construcción, entre otros. El trabajo también se pronuncia sobre los impuestos específicos y propone cambios.

EN los próximos días, el ministerio de Hacienda recibirá la versión completa del informe de más de 100 páginas que encargó a expertos del Fondo Monetario Internacional (FMI) y de la Ocde, que evalúa el gasto tributario (las exenciones y regímenes especiales son dos tipos de gastos tributarios) en Chile, cómo están funcionando sus metodologías y si cumple o no con las mejores prácticas, material que servirá de insumo para las discusiones que vienen sobre esta materia.

Desde fines del año pasado, en el contexto de la reforma impositiva que se firmó y que de hecho quedó estipulado en el acuerdo político de ese entonces con los senadores de la Comisión de Hacienda, se fijó como un objetivo revisar y hacer cambios a las exenciones tributarias, lo que además podría liberar recursos para otras necesidades y disminuir la tasa del impuesto general desde el cual se desprende cada exención.

Por esto, había mucha expectación sobre el informe emanado en conjunto por estas dos instituciones internacionales. Como anticipo al documento final, el martes pasado el titular de la cartera, Ignacio Briones, junto a su equipo tributario y al director del Servicio de Impuestos Internos (SII), escucharon la presentación preliminar de las entidades internacionales respecto al trabajo realizado, y las conclusiones, a las que Pulso Domingo tuvo acceso, dejan en evidencia las falencias de estos regímenes en el país y los problemas para cuantificar el costo real que tienen para el Estado.

El gasto tributario es el monto de ingresos que el Estado deja de percibir al otorgar un tratamiento impositivo que se aparta del establecido con carácter general en la legislación tributaria y que tiene por objeto beneficiar, promover o fomentar a determinadas actividades, sector, rama, región, o grupos de contribuyentes. Por lo general, se traduce en el otorgamiento de exenciones o deducciones tributarias, tasas reducidas y diferimientos, entre otros mecanismos. En el reporte de gasto tributario que entregó el SII el 2019, proyectó que las exenciones en Chile alcanzan los US$ 9.333 millones, y dicho reporte está compuesto básicamente por exenciones comprendidas en la ley de Impuesto a la Renta (US$ 6.700 millones) y al IVA (casi US$ 2.600 millones).

El trabajo conjunto de representantes del FMI y de la Ocde se llevó a cabo a partir de marzo y contó con reuniones periódicas con miembros del Ministerio de Hacienda y del SII, quienes debieron explicar en detalle cómo funciona el sistema impositivo chileno y el gasto tributario contabilizado.

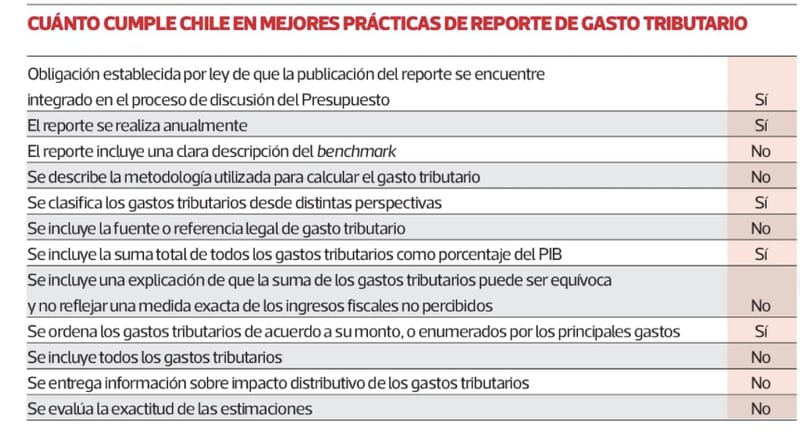

Lo que el inédito documento muestra, es que muchos de los datos aportados son insuficientes, debido a la falta de antecedentes reales para cuantificar o, porque se ocupan supuestos desactualizados. De hecho, la presentación listó 12 elementos que deberían tener los informes con las mejores prácticas a nivel mundial respecto al gasto tributario, de los cuales Chile solo cumple con cinco de ellos.

El texto dice, por ejemplo, que el benchmark utilizado para medir el gasto tributario “no es explícito ni consistente”. Además, agrega que numerosos gastos tributarios no están incluidos y, por lo tanto, no están calculados, y elimina otros tantos que están mal incluidos. Adicionalmente, no se identifica la fuente legal de cada uno de ellos. También manifiesta que se incluyen algunos gastos que no son “accionables”, es decir, que no entregan información sobre el impacto que pudieran tener en caso de que se modificaran. Por la falta de datos, en ciertos casos el cálculo del gasto real es deficiente.

Junto con lo anterior, se recomienda incluir información sobre el impacto distributivo de los gastos tributarios. Un ejemplo de esto, indican, es el tema del IVA a la construcción, ya que no está estimado a quién realmente beneficia: si a la constructora, a la inmobiliaria, al cliente final, o si está distribuido el beneficio entre todos.

Ante todo este escenario descrito el texto propone, a partir de 2020, un benchmark distinto, donde los ingresos deberían estar afectos a impuestos una vez que se hayan realizado (sobre base realizada). Es decir, cualquier tratamiento especial que se desvíe de ese estándar lo consideran gasto tributario.

Primera Categoría y Personal

A nivel del Impuesto de Primera Categoría, el informe indica que hay que contabilizar como gasto tributario la tasa reducida de ese impuesto del régimen Propyme, la contabilidad en base a caja de ese sistema y la imputación total del crédito del Impuesto de Primera Categoría cuando los propietarios retiran.

Además, se identifican nuevos gastos tributarios, tales como el régimen al cual se encuentran sujetos las cooperativas y la exención de las ganancias de capital obtenida por la enajenación de instrumentos con alta presencia bursátil en una bolsa de valores. Esta última ha sido una de las exenciones en el foco de la discusión durante los últimos meses. Los expertos destacan que esa exención no está en otros países de la Ocde, aunque sin sugerir si debe o no ser eliminada. También resaltan que los cálculos que hay actualmente sobre cuánto deja de percibir el Fisco por este régimen especial están obsoletos, ya que toman estimaciones de 2001 (cuando se creó) y solo se han ajustado por IPC.

A la vez, indican que se necesita mayor y mejor información para el cálculo de numerosos gastos tributarios, como zonas francas, exención de ganancias de capital, régimen de renta presunta, entre otros. Asimismo, precisan que los regímenes de renta presunta son poco comunes entre los países de la Ocde, aunque no se pronuncian respecto de la pertinencia de tenerlo o no.

A nivel del impuesto Global Complementario, el informe identifica como nuevos gastos tributarios la diferencia entre la imputación total y parcial del crédito por el impuesto de Primera Categoría. Además, señala que el régimen de renta presunta también es un gasto tributario a nivel del Global Complementario. Lo mismo en el caso del crédito por contribuciones de bienes raíces y todos los privilegios de que gozan los ingresos obtenidos de propiedades DFL2.

IVA

El informe pone foco también en que Chile tiene numerosas exenciones de IVA, sobre todo en lo relacionado a la prestación de servicios, lo que representa un gasto tributario y debe ser identificado como tal, por lo que requiere ser medido de manera más clara. El texto señala además que el diseño del crédito especial a la construcción es bastante complejo, y debiese analizarse su impacto distributivo.

Sobre esta presentación, el ministro Briones manifiesta que “para tener una discusión seria sobre exenciones tributarias, lo primero es contar con un marco conceptual y metodológico que nos ponga al día respecto a las mejores prácticas internacionales para poder identificarlas y cuantificarlas adecuadamente” (ver entrevista en páginas 6-7 ).

Hacienda convocará en los próximos días a un grupo de economistas, incluyendo expresidentes del Banco Central, para analizar el sistema tributario chileno. La primera tarea de este grupo será justamente revisar el presente informe. Asimismo, el gobierno se comprometió a enviar el documento a los senadores de la Comisión de Hacienda, y los integrantes del FMI y de la Ocde autores del documento, harán una presentación a los parlamentarios para que ellos les puedan hacer directamente sus consultas.

Todo esto sería la antesala a cambios de fondos en estos regímenes especiales.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.