Rio Tinto contrata a bancos por interés en el 32% de Potash en SQM

Credit Suisse y Rothschild están asesorando a la firma sobre la posible oferta, para lo cual la canadiense tiene hasta abril de 2019.

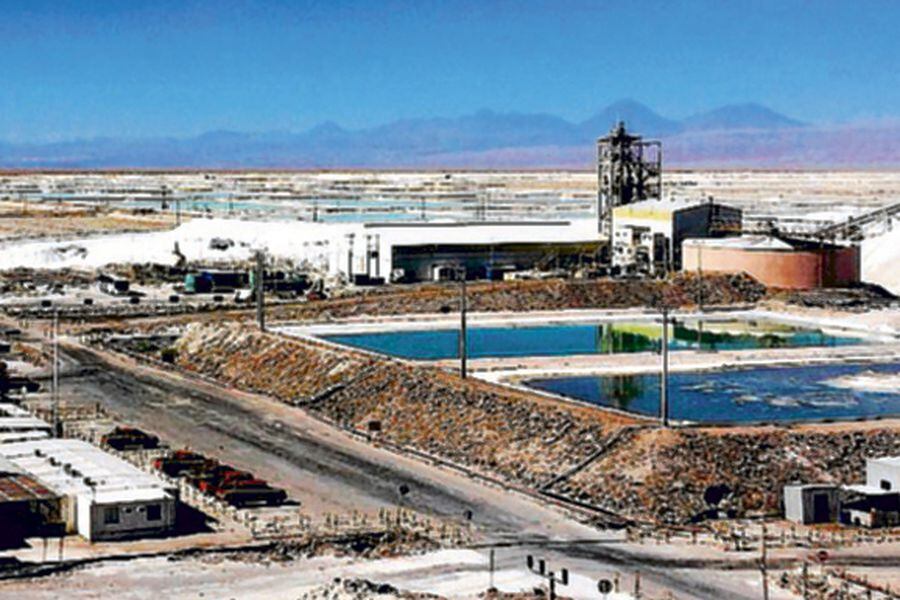

Rio Tinto Group está trabajando con bancos de inversión para presentar una oferta por el 32% de las acciones de SQM que posee Potash, luego que la autoridad india y china los obligaran a desprenderse de esa inversión para aprobar su fusión con Agrium.

Credit Suisse y Rothschild están asesorando a Río Tinto sobre la posible oferta para lo cual la canadiense tiene hasta abril de 2019, dijeron fuentes a Bloomberg, quienes solicitaron no ser identificadas porque la información es privada.

Potash está vendiendo la propiedad, por un valor aproximado de US$ 4.700 millones a precios actuales de mercado. Si el acuerdo se concreta, sería la mayor adquisición de Rio desde la compra de Alcan Inc. por US$38.000 millones en 2007.

El máximo ejecutivo de Potash Corp., Jochen Tilk, dijo a los inversionistas el mes pasado que la compañía había "visto un interés significativo" por su participación en SQM a medida que los inversionistas buscan exposición a los activos de litio en medio de las expectativas de un auge en vehículos eléctricos.

Rio Tinto es socia de BHP Billiton, donde posee el 32,5% de Escondida. Además, desarrolla exploración con Codelco y propias.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.