Resultados de Salfacorp respaldan fuerte alza de la acción en este arranque de año. ¿Queda más espacio para subir?

La acción de la empresa ha subido 25% en el año, dejándola como la de segundo mejor desempeño.

La acción de Salfacorp partió el año con un “rally” que la catapultó como la segunda más rentable hasta hoy, con una rentabilidad de 25% (Santander ha ganado 26%). Y cuando ese empuje de los inversionistas parecía haber perdido fuerza, con tres días consecutivos de caídas, los resultados reportados ayer miércoles tras el cierre de mercado le están dando buenos bríos.

La compañía informó una ganancia de $ 13.747 millones, un 41% menor a la de 2019 producto del impacto generado por las paralizaciones a raíz de la pandemia. Pese a ello, mostró datos interesantes del cuarto trimestre que permiten mirar con optimismo.

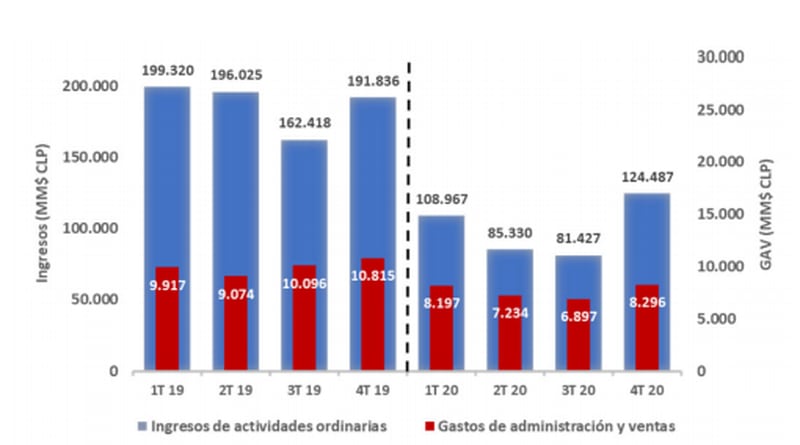

Mientras los ingresos del primer trimestre retrocedieron 45% interanual en los albores del Covid en Chile, en el segundo trimestre se hundieron 56,5%. El tercer trimestre registró las ventas más bajas ($81.427 millones) con una caída de 50% interanual y de 4,6% frente al trimestre anterior. El periodo octubre-diciembre la situación mejoró: los ingresos ascendieron a $124.487 millones, lo que implicó una caída año a año de 35% y un repunte de 53% frente al tercer cuarto.

“A partir de septiembre, con medidas sanitarias menos restrictivas, pero siempre con estricto apego a los protocolos sanitarios para resguardar la salud de los trabajadores, se dio el inicio a proyectos que se habían postergado, la velocidad de avance de las obras fue aumentando, y las obras paralizadas volvieron a estar activas”, explicó la empresa en su análisis razonado enviado al regulador.

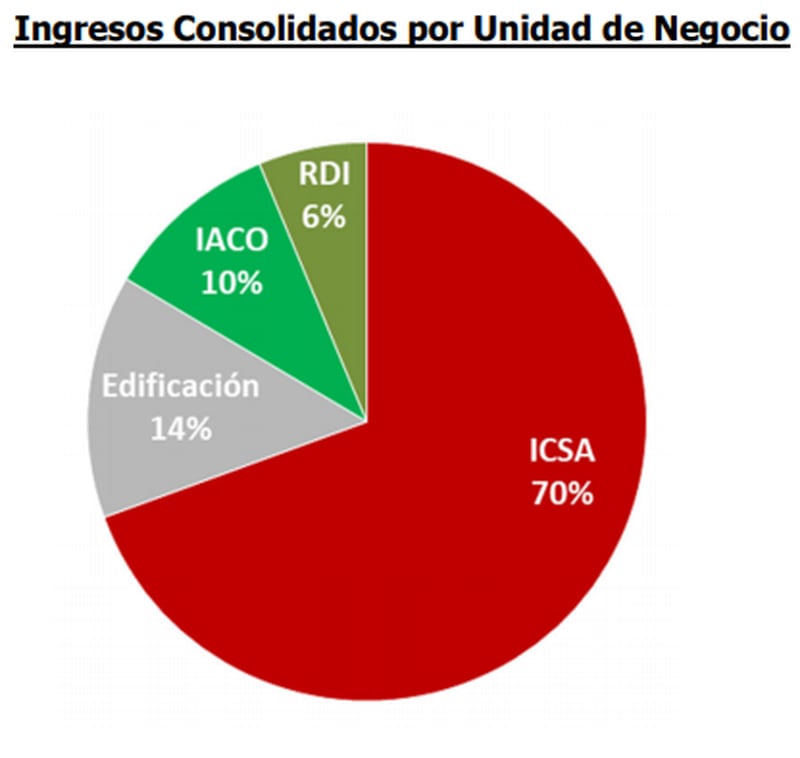

El área de ingeniería y construcción (ICSA) es la más relevante de la compañía, explicando el 70% de los ingresos en 2020, con $10.360 millones (-39,6% interanual). Edificación fue el 14% y la unidad Inmobiliaria (IACO) explicó el 10%.

¿Le queda por subir?

La pregunta ahora que se acabó el misterio de los números del cuarto trimestre es si puede o no seguir subiendo la acción. Hasta el cierre de esta nota, la acción mostraba un alza de 2,15% hasta los $523.

“La acción se ha visto impulsada por dos hechos particulares. Primero, el extraordinario momento que atraviesa el precio del cobre ha impulsado las expectativas de nuevos proyectos mineros a mediano plazo en Chile. Esto aún no ocurre, pero de hacerlo significaría un importante flujo de contratos para compañías como SalfaCorp que tienen un importante foco en minería. Lo segundo, fue una adjudicación efectiva a comienzo de año, donde SalfaCorp anunció la adjudicación de un proyecto relacionado a Codelco por US$200 millones”, sostiene Felipe Navarro de Credicorp.

De hecho, la empresa destacó en su reporte financiero el buen desempeño minero. Ello se vio reflejado en la adjudicación de nuevos proyectos que sumaron $730.000 millones, cerrando el año con un backlog (trabajos pendientes) de $1.003.194 millones, según detalló la firma.

José Ignacio Pérez, analista de BCI, complementa que es importante recordar que representa las operaciones de una empresa que participa en una industria procíclica y que además este papel posee baja liquidez en el mercado.

“Así, consideramos que la trayectoria del precio de esta acción en lo que va del año, que se acopló al resto de los actores de esta industria, respondería principalmente a mejores expectativas económicas relacionadas con los procesos de vacunación y menores restricciones de movilidad de la población, lo que le permitiría a la compañía realizar sus operaciones con mayor dinamismo en relación al año anterior”.

Pérez destaca de los resultados difundidos ayer la capacidad de adaptación operacional y el alto nivel de backlog que ha mantenido la compañía durante el año 2020. “Así, en la medida que la compañía pueda ejecutar su backlog comprometido para 2021 de $561.307 millones a nivel consolidado, adjudicarse nuevos proyectos que agreguen valor y mantener sus niveles de eficiencia en un escenario que aún presentaría desafíos de corto plazo, consideramos que este año vendría acompañado de una recuperación gradual y divergente en todos sus segmentos de negocio”. El sector se encuentra en análisis, por lo que no tiene un precio objetivo para la acción.

Felipe Navarro ve poco espacio para mayores alzas. De hecho, su precio objetivo para la acción es de $530, con una visión de mantener sobre el papel (las otras alternativas son comprar o vender).

“Si bien es posible que el mercado pueda pagar un premio considerando las actuales proyecciones en minería, creemos que todavía existe un nivel de incertidumbre a nivel político relevante a mediano plazo, por lo que preferimos ser más cautos por el momento, considerando el importante rol que juega este factor a la hora de la posición que toman los inversionistas en este tipo de compañías. Es por esto que vemos las valorizaciones de SalfaCorp mucho más ajustadas, teniendo en cuenta el escenario político que tenemos por delante”.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.