El antiguo anhelo de Bernardo Matte por lograr la fusión más lógica de todas

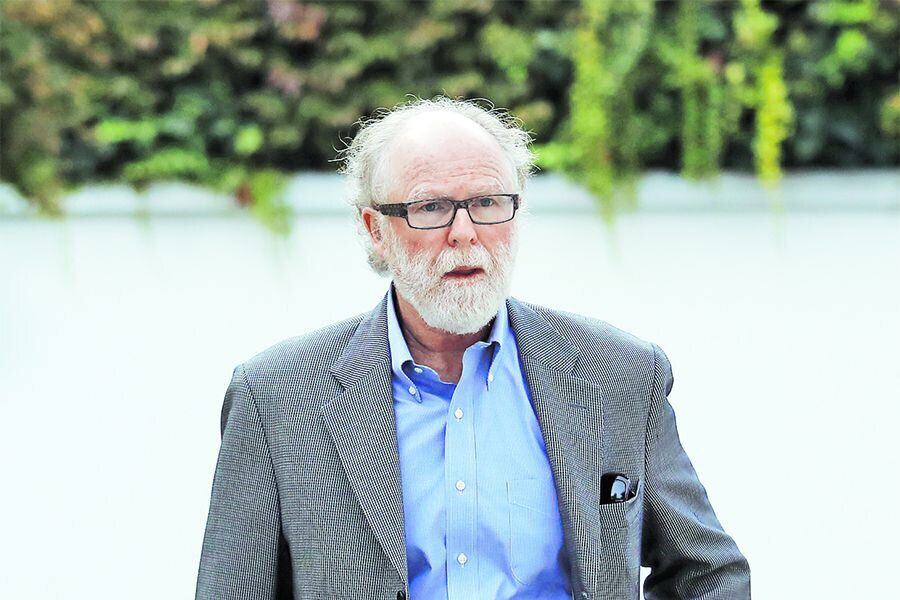

Siempre fue el líder financiero del grupo y hace años que quería pelear en las ligas mayores. Pero eso lo obligaba a fusionarse o a comprar otro banco. Es que “si tienes más tamaño, eres más competitivo”, dicen en la banca. Y Bernardo Matte, 68 años, el único activo de la segunda generación, encontró en el Security el aliado ideal, por tamaño, mercado y cultura. Una unión predecible que se esperaba desde hace mucho. Tanto fue su interés por firmarla en enero que se devolvió de la regata de Chiloé para hacerlo. Allí le iba ganando por poco a Horacio Pavez, su futuro socio, hoy accionista del Security.

Era un negocio al que venía dándole vueltas desde hace años. Pero Bernardo Matte Larraín (68) no había encontrado el cuándo. Como cabeza del negocio financiero de su familia, creía que la mejor manera de que Bicecorp diera un salto a las ligas mayores era aliándose con quien compartiera tamaño, cultura y visión de negocios. Y ese era, desde siempre, el Security.

En Chile operan 15 bancos, pero son seis los que ponen la música y el resto debe trabajar por su nicho. La única manera de crecer es mediante fusiones o adquisiciones. Así lo hicieron antes todos los privados grandes: Santander, Chile, BCI, Scotia e Itaú.

“En el negocio bancario existen beneficios evidentes si se dispone de una mayor escala”, explica Antonio González, jefe de analistas de la clasificadora de riesgo Humphreys. “La integración de ambos bancos conllevará a una nueva entidad con una posición competitiva fortalecida”, dice Alejandra Islas, directora senior de Feller-Rate. “La fusión tiene sentido, dada su similitud en cuanto a segmentos de negocios y clientes”, añade Francisco Loyola, gerente de Clasificación de ICR Chile.

Es que no hay bancos más similares que el Bice y el Security. Y pese a que ambos holdings integran más que sus bancos, el peso que tiene el negocio bancario los determina.

Por eso es que el mercado esperaba desde hace tiempo que este negocio ocurriera, incluso antes que la de Scotia y BBVA en 2018. “Si uno se imagina una fusión para crecer era esta”, dice un allegado a los Matte.

Y fue Bernardo Matte, presidente de Bicecorp, el holding financiero del grupo quien tomó la decisión. Lo había conversado antes en Forestal O’Higgins, la matriz de todos los negocios del grupo desde 1984 y donde están representadas las tres ramas del clan: Matte Izquierdo (su familia), Larraín Matte (de su hermana Patricia) y Matte Capdevila (de su hermano Eliodoro).

Una de las motivaciones fue el desafío que implicaba la digitalización. “Era una antigua idea: dos bancos parecidos, que apuntan al mismo nicho, con una cultura similar. Era de cajón. Con la digitalización de los bancos, esta idea tomó fuerza”, cuenta un cercano respecto a los procesos paralelos de transformación digital de ambas entidades, que Bice inició en 2021 y Security en 2022.

En marzo del año pasado, Bernardo Matte llamó a Renato Peñafiel, presidente del Grupo Security, para conversar. Le planteó su idea. A Peñafiel le pareció interesante. Pero avanzar no era decisión sólo de él, pues el Security es un conglomerado sin controlador y con varios accionistas de peso. Al tiempo, le dieron la luz verde para seguir conversando.

Las charlas se formalizaron y pasaron a ser una negociación. Por los Matte, los negociadores eran Bernardo Matte y Hernán Rodríguez, exgerente general de Empresas CMPC, hoy director de Bicecorp y Colbún y hombre de confianza de las tres ramas familiares. Por dentro, el gerente de Finanzas de Forestal O’Higgins, Simón Silva, colaboraba. Por los Security, negociaban Peñafiel y Jorge Marín, el tercer accionista individual del grupo y, coincidentemente, director independiente del buque insignia de los Matte, Empresas CMPC.

Pero para conversar en serio, debieron incorporar a abogados y a bancos de inversión. Por los Matte, Alfredo Alcaíno, su hijo Benjamín y Carolina Hardy, de Alcaíno Abogados, y el banco Goldman Sachs. Por Security, Pablo Guerrero y Fernando Barros, del estudio Barros Errázuriz, y JP Morgan.

El 30 de junio de 2023, Bicecorp envió un primer hecho esencial reservado a la Comisión para el Mercado Financiero (CMF) para dar cuenta de la negociación. El 18 de julio, Security hizo lo propio. Pero las conversaciones se extendieron por más tiempo del que hubiesen deseado, especialmente por diferencias en la valorización de los activos. En especial, por el lado del Security: su banco mostraba resultados históricos y lo querían ver reflejado en el precio. El 28 de septiembre, Bicecorp envió otro hecho reservado y el 29 de diciembre un tercero. La negociación aún continuaba, pero se pusieron como plazo final enero del 2024 y evitar las vacaciones y sus complejidades.

Por fin

Pocos minutos antes de las 17 horas del 24 de enero, los dos negociadores principales del grupo Matte, Bernardo Matte y Hernán Rodríguez, más el gerente general de Bicecorp, Juan Eduardo Correa, y el director Juan Carlos Eyzaguirre, salieron de sus oficinas en Apoquindo 3846 y enfilaron al cercano edificio del Security, en Apoquindo 3100. En el salón del directorio, en el piso 15, se reunieron con sus contrapartes para firmar el “Acuerdo de Cierre de Negocios” que confirmaba que la prolongada negociación llegaba a su punto cúlmine. Prefirieron hacerlo allá porque el grupo Matte era representado sólo por cinco personas, mientras que los del Security eran varios más: no sólo su presidente, Renato Peñafiel, y su gerente general, Fernando Salinas, sino también sus principales accionistas o sus representantes: Juan Cristóbal Pavez, Horacio Pavez (representado por su hijo Gonzalo), Jorge Marín, Francisco Silva, Ana Sáinz y Ramón Eluchans. Naoshi Matsumoto había firmado antes. Eran los accionistas que representaban el 65,23% de la propiedad del Security. Hernán Rodríguez llegó sin corbata, así que Peñafiel tuvo que prestarle una para la foto de rigor.

“Para llegar a este acuerdo, Bernardo Matte tuvo un gran rol. También lo tuvo Juan Carlos Eyzaguirre, se complementan muy bien”, dice un accionista. “El que promovió el negocio desde dentro fue Francisco (Matte Izquierdo, abogado y MBA en la U. de Chicago, que en 2002 asumió como gerente de Desarrollo en Forestal O’Higgins). Participó en la transacción y en muchas reuniones con los abogados y bancos asesores”, comentó un cercano a la familia.

Sólo 24 horas antes, Bernardo Matte disfrutaba de su mayor hobby: navegaba en la Regata “Circuito Chiloé Esmax”. Lo llamaron urgente a Santiago, porque el deal estaba listo para suscribirse. Debió viajar en su avión privado pilotado por su hijo Francisco. Y aprovechó de llevar a uno de sus futuros socios, Ramón Eluchans, director y accionista del Security, que también corría la regata. Tras estampar la firma, volvió al sur. Y al cierre de esta edición, su yate de categoría Soto 40 “Huawei-Pisco Sour” lideraba la competencia con 10 puntos negativos, seguido por otro futuro socio, el también accionista del Security Horacio Pavez, en su velero “Mitsubishi Motors”, con -15.

40 años ligado al banco

Los Matte Larraín y los Security sellaron una operación valorizada en US$3.100 millones que dejará a la familia Matte controlando un banco que por fin pueda enfrentarse a los grandes a 45 años de su fundación. Y no sólo eso, también los deja entre los tres mayores actores del mercado asegurador y los cuatro en la administración de inversiones.

Fue en 1978 cuando Eliodoro Matte Larraín, a instancias de su padre homónimo, Eliodoro Matte Ossa, fundó la Sociedad Chilena de Consultoría Financiera Limitada, o Chileconsult Ltda., como una firma de asesoría financiera, precursora del negocio de banca de inversiones en el país. Al año siguiente, creó el Banco Industrial y de Comercio Exterior como sucesor de la Financiera Melón, que los Matte habían fundado en 1975, y la sociedad matriz pasó a llamarse BiceChileConsult. Recién en 1988 el banco redujo su nombre a Bice. Y sólo en 1994 el holding financiero tomó su nombre actual, Bicecorp.

Dos años antes de la fundación de Chileconsult, Eliodoro Matte Larraín, con un título de ingeniero civil industrial de la Universidad de Chile, un MBA en la Universidad de Chicago y la experiencia laboral en el Ministerio de Salud en los primeros años del régimen militar de Augusto Pinochet, había entrado como representante de la familia al directorio de la empresa emblemática del grupo, la Compañía Manufacturera de Papeles y Cartones (CMPC), conocida como la “Papelera”. Eliodoro tenía 33 años. Su hermana mayor Patricia, socióloga de la Universidad Católica, tenía 35 años y se desempeñaba en la Oficina de Planificación Nacional de la dictadura. Y el menor del clan, Bernardo, o el “Rucio” como le llaman hasta hoy sus amigos, recién se empinaba por los 23 años y egresaba de ingeniería comercial de la Universidad de Chile.

Quizás esa coincidencia temporal fue la que lo hizo más cercano al negocio financiero con el correr de los años. Aunque su primer trabajo fue en el Departamento de Estudios de Minera Valparaíso, en ese momento la matriz de CMPC, su primera misión relevante en la familia fue aprovechar la nueva legislación previsional de 1980 creando una administradora de fondos de pensiones, que se llamó AFP Summa y que a fines de los 90 vendieron al Santander. Fue en la década de los 80 donde también hizo sus primeras armas en el banco de la familia, el que llegó a presidir en el 2000. Bicecorp lo encabeza hace 21 años.

Bernardo ha sido algo así como el emisario del grupo en las empresas donde los Matte no controlan. Fue director de Copec muy joven, en los años 80, y desde los 90 hasta hoy integra la mesa de Entel (donde son socios de los Hurtado Vicuña y los Fernández León).

La hermana mayor Patricia nunca se involucró directamente en los negocios de la familia, por lo que Eliodoro fue cabeza del grupo hasta el golpe que le provocó el caso de colusión del papel tissue en 2015. Causó “vergüenza” en la familia, reconoció Bernardo Matte unos años después.

En 2016, Eliodoro salió del mando del principal activo del grupo, CMPC, pero se mantuvo en algunos directorios y presidiendo la sociedad matriz Forestal O’Higgins. “Aquí es donde se resuelven todas las cosas”, dice una cercana a la familia. En la Papelera quedó su hermano y pusieron un presidente de consenso de las ramas: Luis Felipe Gazitúa.

Bernardo estuvo cinco años en CMPC y cedió su lugar a su sobrino tocayo, Bernardo Larraín Matte, hijo de Patricia y quien había dejado la cabeza del gremio industrial Sofofa. Ese 2021, Eliodoro cumplió 75 años, y como plantea su norma interna, dejó los directorios. Así, Bernardo Matte se puso al mando de toda la fortuna familiar, en Forestal O’Higgins.

Por protocolo familiar, cada una de las tres ramas tiene representación en las empresas del grupo. “El rol de Bernardo ha sido bien de continuidad, ya que hay una forma de hacer las cosas bien establecida. Todo se hace por acuerdo con las ramas familiares”, dice un cercano.

En el directorio de la matriz, Forestal O’Higgins, que preside Bernardo Matte, están Eliodoro Matte Capdevila y Bernardo Larraín Matte, junto a dos directores independientes: Álvaro Fischer y Felipe Joannon.

La sociedad de inversiones histórica del grupo, Minera Valparaíso, creada en 1906 como la precursora de Cemento Melón, es liderada por Joaquín Izcúe, otro hombre de confianza de la familia, gerente general de Forestal O’Higgins, y están los dos Bernardo, Matte Larraín y Larraín Matte.

En el buque insignia del conglomerado, Empresas CMPC, está ya la tercera generación en pleno: Bernardo Larraín, Jorge Matte Capdevila y Bernardo Matte Izquierdo. En la generadora eléctrica Colbún, hoy la segunda mayor empresa del grupo, que preside Hernán Rodríguez, están Bernardo Larraín, Francisco Matte Izquierdo (que reemplazó a su padre el año pasado) y Rodrigo Donoso (director ejecutivo de Inversiones Portoseguro, el family office de Eliodoro). En El Volcán, Andrés Ballas Matte representa a Patricia, Donoso a Eliodoro, y preside Bernardo Matte. Y en Bicecorp, su presidente Bernardo Matte es acompañado por Juan Carlos Eyzaguirre (esposo de Patricia Larraín Matte) e Ignacio Goldsack, gerente general de Portoseguro, representando a Eliodoro.

Lo que viene

En el círculo de Bernardo Matte cuentan que le han llegado varios mensajes felicitándolo por el negocio. Y que su hermano Eliodoro, que fundó Bicecorp, está contento. “Bernardo tiene grandes dotes de negociador y le gusta emprender cosas nuevas, no le asustan los cambios”, dijo una persona que lo conoce bien.

Y el hoy líder del grupo ha celebrado la conquista de su largo anhelo con quienes ve como sus ejecutivos más cercanos: Juan Eduardo Correa, gerente general de Bicecorp, quien lo acompañó en la firma del acuerdo, y Alberto Schilling, gerente general de Bice. “Confía en ellos plenamente”, dice un colaborador.

Pero falta para cerrar todo esto.

Bicecorp y Security se dieron hasta el 30 de marzo para suscribir una promesa de compraventa. Luego vendrá una Oferta Pública de Adquisición (OPA) de todas las acciones de Security, que será lanzada en conjunto por Forestal O’Higgins y Bicecorp. La primera, eso sí, pagará en efectivo US$250 millones por el 20% de las acciones que le ofrezcan, valorizándolas en $285 cada una (el viernes cerró en $280 pero el miércoles, cuando se anunció la fusión, estaba en $261,4). El restante 80% será permutado por acciones de Bicecorp. Tras ello, los Matte tendrán más de dos tercios del nuevo holding, el 68% y controlarán un banco que pasará del 3,5% al 6,6% del mercado.

El peso de ambas sociedades en la nueva compañía es un 60% para Bicecorp y un 40% para Security. “Aunque en los bancos son muy parecidos de tamaño, la compañía de seguros del Bice es más grande que la del Security, y además el holding Security tiene más deuda que Bicecorp”, contó un conocedor de las negociaciones.

Dado que la operación debe ser aprobada por las autoridades regulatorias, periodo que se calcula entre seis y nueve meses, se pusieron como plazo el segundo semestre del año para cerrar la operación. El actual directorio de Bicecorp tiene nueve integrantes y según el acuerdo, tres de ellos serán para sus nuevos socios de Security. Aunque falta mucho, se especula con que Renato Peñafiel, Jorge Marín y Juan Cristóbal Pavez serían los nombres más lógicos. Como ocurre en todos los negocios de la familia Matte, sus tres ramas tendrán a sus representantes. Y lo que nadie duda, dado que aún le faltan siete años para cumplir 75, es que Bernardo seguirá siendo el presidente.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.