Forum reestructura deuda y fortalece cartera de créditos

La filial de préstamo automotriz, que BBVA mantendría en Chile tras vender el banco a Scotiabank, planea emitir bonos por hasta US$ 122 millones.

El exitoso negocio de financiamiento automotriz de BBVA en Chile, Forum, planea la emisión de dos series de bonos, por hasta 3 millones de UF, unos $ 80 mil millones, es decir, en torno a US$ 122 millones.

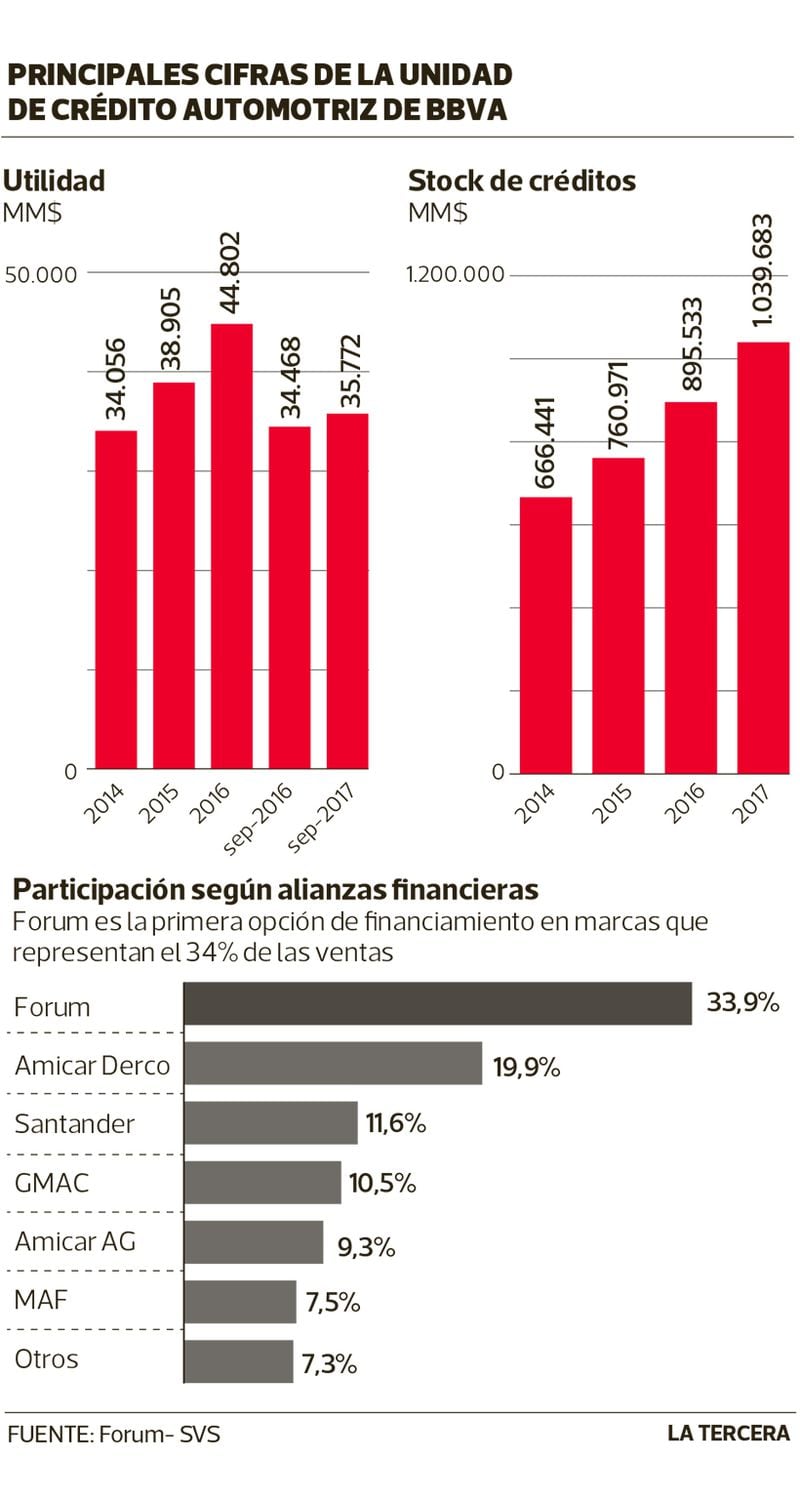

Según detalla el prospecto de la operación, enviado a la Superintendencia de Valores y Seguros (SVS), el 80% de los recursos se destinará a refinanciación de deuda bancaria, mientras que el 20% irá a fortalecer el crecimiento de la cartera de créditos, cuyo stock a septiembre totaliza unos US$ 1.632,5 millones al dólar del cierre de ese mes, evidenciando al noveno mes de este año un alza de 16% respecto del total de 2016.

Las emisiones de la unidad de negocios -que hasta ahora mantendría BBVA en Chile, a pesar de la venta del banco a Scotiabank-, están programadas para este 13 de diciembre y consisten en la serie BI, compuesta por casi 7.980 títulos de deuda emitidos a un valor nominal de$ 10 millones cada uno; y la serie BJ, por hasta UF 3 millones (unos $ 80 mil millones a la UF de hoy), compuesta por 6 mil títulos por UF 500 ($ 13 millones) cada uno.

Aunque ambas series fueron inscritas ante la SVS el 15 y 21 de noviembre pasado y constituyen la tercera colocación de bonos con cargo a una línea inscrita en diciembre de 2016, su emisión se da en medio de la incertidumbre respecto al futuro de esta unidad de negocios, luego que BBVA decidiera dejarla fuera de la venta de sus operaciones locales al Scotiabank.

En todo caso el analista financiero de Fitch Ratings, Santiago Gallo, separa ambos hechos asegurando que dichas emisiones tienen lógica en un contexto de bajas tasas de interés, ideal para refinanciar deuda bancaria de corto plazo, la que en el caso de Forum abarca el 28% del total, en un negocio en que los créditos son principalmente a 3 y 5 años.

Su mayor pasivo es a través de líneas de bonos, las que abarcan el 53,9% de su estructura de deuda, según el informe enviado a la SVS.

En cuanto al crecimiento, el dinamismo en 2017 y las proyecciones para 2018, también llaman a estar preparados.

El negocio automotriz

A octubre de este año, las ventas de vehículos livianos ascienden a 291.681 unidades, de los cuales Forum financió 65.622, lo que representa el 22,5% de penetración de mercado", según detalla en su prospecto la firma liderada por el actual gerente general de BBVA Chile, Manuel Olivares, como presidente, y Mauricio Fuenzalida, como gerente general.

Además, a septiembre de este año la firma registra utilidades por $ 35.771 millones (unos US$ 54 millones), los que representan el 1,06%, de la utilidad de BBVA España (4.300 millones de euros o US$ 5.054 millones).

Por ello, si bien para algunos parece casi inminente la venta de estas operaciones, una vez cerrada la transacción con Scotiabank, dado su bajo peso para el negocio global de la matriz madrileña, para otros la posibilidad de que BBVA se quede en Chile solo con Forum es tan factible como su enajenación, dada su posición de liderazgo de mercado y una rentabilidad sobre patrimonio de 32,5%.

Eso sí, sería la única operación de financiamiento automotriz, que el español mantiene en otro país sin estar ligada a una de sus filiales bancarias, explica Gallo. Forum está valorizada en el mercado en al menos US$ 600 millones.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.