Tres lecciones que deja el veinte veinte

El 2020 nos ha permitido sacar lecciones sonde nuestras visiones de riesgo direccional impulsadas por la naturaleza del impacto de COVID-19 y políticas económicas sin precedentes fueron fundamentales para navegar por las turbulentas condiciones del mercado durante el año.

Sin dudas, el 2020 fue un año extraordinario en el sentido amplio de la palabra; y en esto, los mercados financieros no fueron la excepción. Cuando el shock del COVID-19 se hizo global se gatilló una corrección de precios masiva. Incluso, algunos activos tradicionalmente considerados como refugios –como el oro o los bonos del tesoro estadounidense– se vieron golpeados. Sin embargo, ante la sorpresa de muchos, los activos de riesgo como acciones o bonos corporativos observaron una fuerte recuperación que se extendió hasta el final del año. La navegación en mercados turbulentos deja, al menos, tres lecciones valiosas de recordar.

Primero, la naturaleza del shock de la pandemia y la consiguiente respuesta de políticas económicas a escala global -sin precedentes tanto en su magnitud como en su extensión- fueron claves para permitir una recuperación en los mercados financieros, así como en la visión que tomaron los inversionistas. El shock inicial de COVID-19 provocó caídas en los mercados a principios de marzo y, al comienzo de la crisis, evaluamos que las pérdidas económicas acumuladas finales –lo que más importa finalmente a los inversionistas– probablemente resultarían ser una fracción de las observadas en la crisis financiera global de 2008. Vimos el impacto del virus sería más parecido a un desastre natural de gran escala, que sería seguido por un rápido reinicio económico si el apoyo de las políticas pudiera servir de puente. Después fuimos testigos de la extraordinaria respuesta de política económica y lo vimos como un momento oportuno para aumentar nuestra asignación estratégica a la renta variable. En un horizonte táctico, también observamos que era oportuno aumentar la exposición a los bonos de empresas. Al mismo tiempo, aumentamos nuestra preferencia por activos de calidad (entendidos como balances más robustos e ingresos más predecibles y diversificados), manteniendo una postura moderada, pero pro-riesgo, durante el resto de 2020.

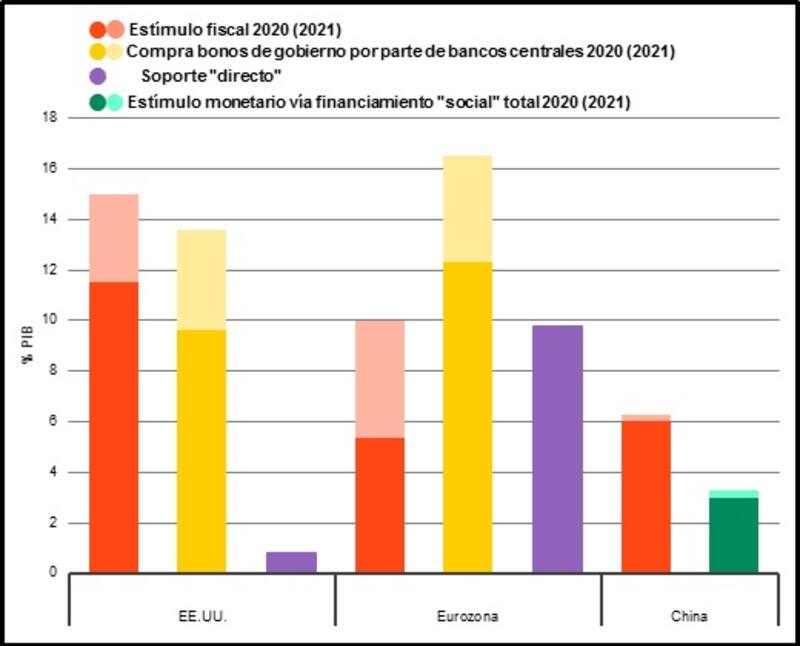

El efecto del estímulo de política económica no sólo se observa este año, ya que permanece como uno de los principales pilares para los mercados globales en el 2021. El apoyo continuo a la política fiscal y monetaria en 2021 ayudará a sanar las cicatrices económicas a medida que las vacunas para el COVID-19 creen un puente hacia una economía pospandémica, como se consigna el gráfico a continuación.

Estimaciones de apoyo fiscal y monetario en economías claves, 2020 y 2021:

Una segunda lección de 2020 es la importancia de las tendencias estructurales de largo plazo como impulsores del rendimiento futuro de activos financieros. Por ejemplo, la pandemia ha reforzado un mayor enfoque en la sostenibilidad y el dominio del comercio electrónico a expensas del comercio tradicional. Así, el significativo incremento en los precios de las acciones de empresas tecnológicas refleja esos “vientos de cola” estructurales de largo plazo. Por otro lado, si bien hay un lugar para los activos de comportamiento “cíclicos” que, tradicionalmente, tienen buen desempeño en fases de recuperación económica, hay varios sectores en esta categoría que enfrentan desafíos estructurales que han sido exacerbados por la pandemia, lo que podría limitar su potencial incluso con un reinicio rápido.

Ligado a lo anterior está la tercera lección: es importante ser selectivo en las exposiciones cíclicas. Ya a mediados del 2020 reconocimos la importancia de volver al comportamiento cíclico, por lo que subimos la exposición a acciones europeas y japonesas por encima de las de Estados Unidos por la mayor exposición de las primeras a la economía global. Sin embargo, estas posiciones resultaron ser menos exitosas que algunas de nuestras otras recomendaciones, como la sobre ponderación a bonos corporativos (sobre todo, al high yield) o activos chinos.

En resumen, el 2020 nos ha permitido sacar lecciones sonde nuestras visiones de riesgo direccional impulsadas por la naturaleza del impacto de COVID-19 y políticas económicas sin precedentes fueron fundamentales para navegar por las turbulentas condiciones del mercado durante el año. Un punto clave es la rapidez con la que pueden evolucionar las políticas macroeconómicas y el impacto duradero que esto puede tener en la dinámica del mercado.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

2.

3.