Por Maximiliano Villena

Por Maximiliano VillenaEstudio U. de Chile y Abif: la educación financiera es baja, pero existe una cultura doméstica

El estudio Educación Financiera en Chile, elaborado por la Facultad de Economía y Negocios de la Universidad de Chile, en el marco de la alianza con la Asociación de Bancos, analizó una serie de datos de las pruebas Pisa y Piacc , entre otras, además de realizar focus group con distintos actores.

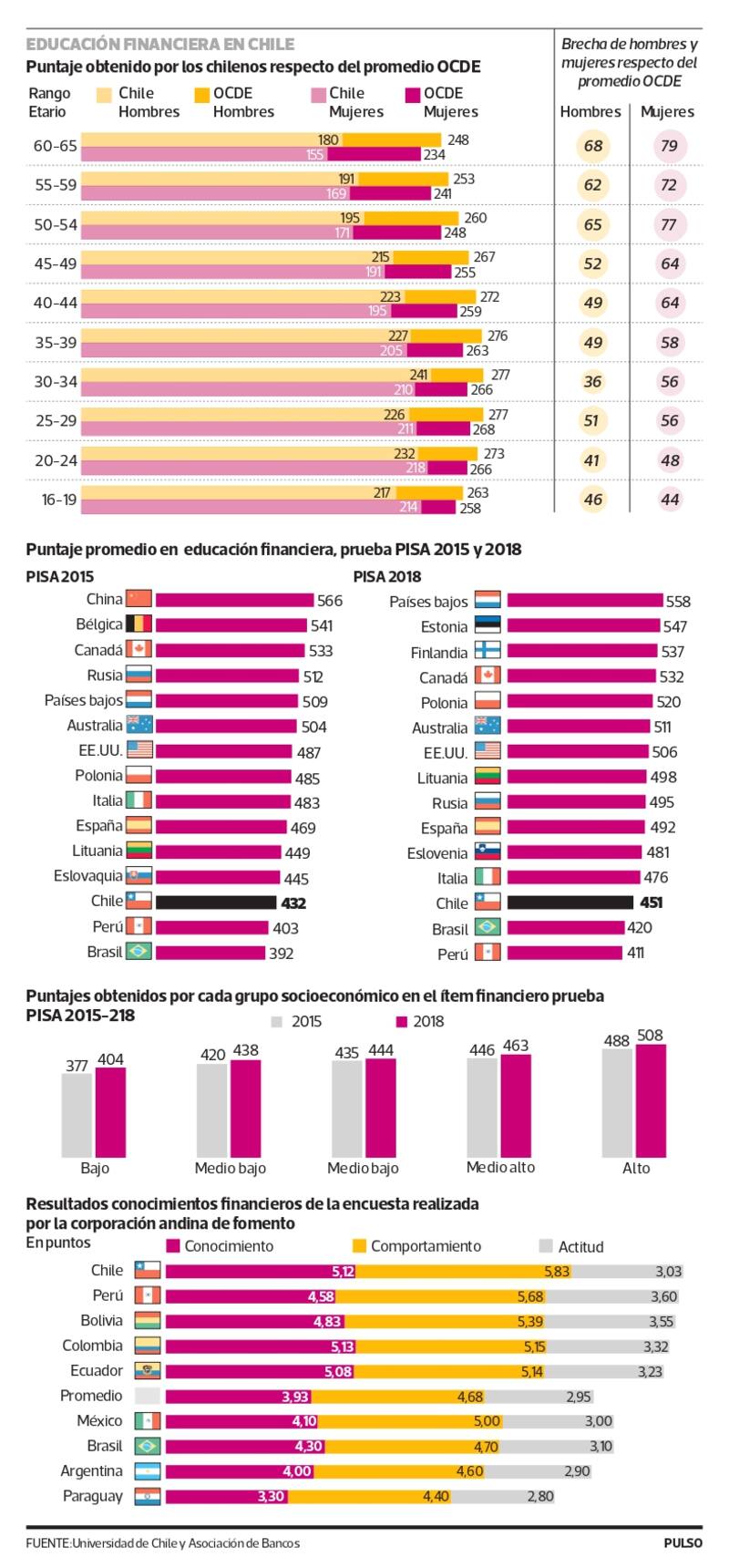

Diferencias en conocimientos en materia financiera entre rangos de edades, niveles socioeconómicos y género. Esas son las conclusiones de una serie de pruebas realizadas en los últimos años en el país, tanto por la Ocde como por la ex SBIF, y que aborda el estudio Educación Financiera en Chile, elaborado por la Facultad de Economía y Negocios de la Universidad de Chile, en el marco de la alianza con la Asociación de Bancos.

Entre otros, el estudio aborda los datos de la prueba Piacc para Chile, que para la mayoría de los grupos, con excepción del rango de edad 16-19 años, arroja que los hombres tienen mejores puntajes en alfabetización financiera que las mujeres, lográndose la mayor brecha en el rango de 30 a 34 años.

“Siguiendo la metodología de la Piacc, al categorizar en “Niveles de Competencias” se observa que para los países de la Ocde uno de cada 10 adultos (10,6 %) obtuvo un puntaje en el nivel 4 o 5 (máximo en conocimiento), mientras que Chile solo el 1,6 % de los adultos alcanzan estos niveles”, sostiene.

El estudio también aborda los resultados de la prueba Pisa. De acuerdo con la Ocde, solo se puede decir que se poseen las competencias mínimas requeridas en alfabetización financiera, si es que se alcanza al menos el nivel 2 (el 1 es el menor, y el 5 el máximo). En 2015, cerca del 38% de los estudiantes chilenos se encuentran bajo el nivel 2 y, por ende, no alcanzarían las competencias mínimas en materia de alfabetización financiera”, dato que está por sobre el promedio de 22% de los estudiantes que participaron en la prueba. Ese dato cae para 2018, llegando a 29,8%.

¿Quiénes obtienen mejores puntajes? “Por el lado de los resultados de la Piacc, el grupo que obtiene los mejores puntajes son aquellos con estudios universitarios, no obstante, el informe indica que, según estudios, el analfabetismo financiero se asocia positivamente con el sobreendeudamiento, pero según los datos de la Encuesta Financiera de los Hogares, aquellos con estudios universitarios presentan una tenencia de deuda bastante alta a pesar de tener los mejores puntajes en educación financiera. Sin embargo, este grupo es superado por el grupo de mujeres dueñas de casa, donde el 76% de este grupo tiene algún tipo de deuda.

Según José De Gregorio, decano Facultad de Economía y Negocios U. de Chile, “los países que han sido exitosos en educación financiera, con buenos resultados en pruebas internacionales, han implementado estrategias nacionales enfocadas en los niños y jóvenes”.

Sin embargo, agrega que “en el estudio de grupos focales hemos identificado la existencia de una cultura financiera doméstica, que dista de la cultura financiera formal, y que incorpora un conjunto de saberes y prácticas cotidianas, a partir de las cuales las familias administran sus ingresos”.

De hecho, el estudio explica que, tras el trabajo con 10 grupos focales, detectaron que los segmentos de bajos ingresos tienen prácticas sistemáticas de ahorro, circuitos financieros de apoyo basado en criterios de confianza y solidaridad, administración de recursos escasos, uso eficaz de presupuestos limitados, planes de uso de recursos de mediano plazo, prácticas de emprendimiento y un conjunto de criterios de decisiones orientadas desarrollar comportamientos responsables en el corto y mediano plazo.

Así, si bien existe una “débil” cultura financiera formal, reconoce “la configuración de una cultura financiera doméstica” que, entre otros aspectos, implica “una disciplina o régimen de administración de la carencia”, que opera en una medida como un principio de precaución orientado a minimizar el riesgo de sobreendeudamiento.

“A lo largo de este informe hemos sugerido que esta cultura financiera doméstica puede estar operando como una estrategia de resguardo, protección o distanciamiento frente a las condiciones que ofrece el sistema financiero. En un escenario de incremento de la desconfianza y el fortalecimiento de la cultura financiera doméstica, los programas de educación e inclusión financiera requerirían esfuerzos adicionales para promover un nuevo pacto con estos grupos poblacionales”, dice el estudio.

José Manuel Mena, presidente de la Asociación de Bancos, apunta que “debemos como país promover una mayor alfabetización financiera, lo que en consecuencia tendrá personas más informadas y mejores toma de decisiones de cara al futuro”, y advierte que “es necesario una agenda país para mitigar el endeudamiento informal”.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

2.

4.