Por Francisca Guerrero

Por Francisca Guerrero¿Avanza Evergrande a un “momento Lehman”?

Los ingredientes de una receta para el desastre parecen estar sobre la mesa. Sin embargo, analistas consideran que no son los suficientes para desatar una crisis sistémica como la que tuvo lugar con la caída del banco estadounidense en 2008.

En el marco de la explosión de una burbuja inmobiliaria, que seguía a décadas de de bonanzas, en septiembre de 2008 Estados Unidos dejaba caer a uno de los damnificados, el banco de inversiones Lehman Brothers, que dada la exposición sistémica de su deuda terminó por desatar con su quiebra una crisis financiera que rápidamente demostró su alcance global.

En septiembre de 2021 esa receta para el desastre ha vuelto a salir a la luz en los mercados internacionales, que todavía recuerdan el mal sabor de un plato para el que Evergrande parece estar brindando los ingredientes.

Con sus pasivos de US$ 302.000 millones, no es difícil imaginar que sus ramas alcancen a buena parte del sistema financiero, como lo hiciera en el pasado el desaparecido banco de inversiones estadounidense. De hecho, las compañías con exposición a Evergrande se cuentan por centenares. Según datos difundidos por Reuters, son 128 bancos y otras 121 instituciones las que le han prestaron fondos a la compañía que hoy figura como la inmobiliaria más endeudada del mundo.

Aunque el arrastre podría afectar con más fuerza a las instituciones más pequeñas, hay gigantes chinos que también están expectantes al desarrollo de la crisis, entre ellos China Minsheng Banking, el más expuesto según lo consignado recientemente por JPMorgan. Agricultural Bank of China e Industrial & Commercial Bank of China también se cuentan entre los principales prestamistas de Evergrande.

Las tres entidades se salvaron de la ola de ventas de estas dos primeras jornadas de la semana, dado que la bolsa de Shanghai ha permanecido cerrada por el feriado del Festival de Medio Otoño de China. Recién mañana miércoles, o esta madrugada en hora local, se podrá observar la potencia del pánico en la principal plaza china.

Pero los paralelos no se acotan ahí. Como en el Estados Unidos previo a la crisis financiera, el dinamismo del mercado inmobiliario figura como un importante dinamizador del crecimiento de la economías doméstica china. Sin embargo, también comparte algunas de las vulnerabilidades que quedaron de manifiesto tras la explosión de la burbuja.

Según datos del banco japonés Nomura, para fines del segundo trimestre de este año las obligaciones de los promotores chinos alcanzaba los 33,5 billones de yuanes (US$ 5,18 billones) a finales del segundo trimestre de 2021, mientras que los préstamos hipotecarios para hogares totalizaron 36,6 billones de yuanes a finales del segundo trimestre de 2021, un 13% más que a finales del segundo trimestre de 2020.

Limitaciones de un riesgo sistémico

En ese contexto Barclays reconoce los riesgos. “Sí, Evergrande es una gran empresa inmobiliaria. Y sí, podría (probablemente habrá) efectos secundarios en el sector inmobiliario de China, con implicaciones económicas. Y sí, llega en un momento en el que el crecimiento de China ya ha comenzado a decepcionar“.

Sin embargo, plantean que la posibilidad de que Evergrande avance hacia un “momento Lehman” no está “ni siquiera cerca”. Según explica una nota del banco británico, “un verdadero ‘momento Lehman’ es una crisis de una magnitud muy diferente. Habría que ver una huelga de prestamistas en gran parte del sistema financiero, un fuerte aumento de las dificultades crediticias fuera del sector inmobiliario y que los bancos no estén dispuestos a enfrentarse en el mercado de financiamiento interbancario“.

Esta opinión es compartida por Wei Yao y Michelle Lam, economistas de Societe Generale. Desde su punto de vista “un colapso de los mercados financieros al estilo de Lehman no es nuestra principal previsión, lo que parece más probable es una desaceleración económica prolongada y severa. Sin embargo, este puede ser un dolor necesario a corto plazo para apoyar la sostenibilidad de la economía en el largo plazo”. La contención principal, según indican en una nota a sus clientes, vendría dada por una reestructuración coordinada por Beijing.

Bajo ese mismo escenario, en UBS anticipan que “el contagio sea limitado”. Aunque si las cosas no avanzan en esa dirección y Evergrande avanza hacia una “liquidación total”, el banco suizo postula que “se podría ver un alto grado de contagio a través de varios canales clave”.

Entre estos últimos, apuntan a una “pérdida material de la confianza” de los inversionistas en el sector inmobiliario en general y en el mercado high yield de Asia, lo que “crearía un efecto derrame hacia los activos financieros chinos en general”.

La otra vía sería el “un efecto dominó que crearía varios eventos crediticios, dado que tanto los bancos como las entidades no bancarias con grandes exposiciones a Evergrande podrían potencialmente hundirse o verse obligados a reestructurarse. Esto, al igual que el anterior canal, volvería a crear un efecto de desborde o derrame hacia otros activos financieros chinos”.

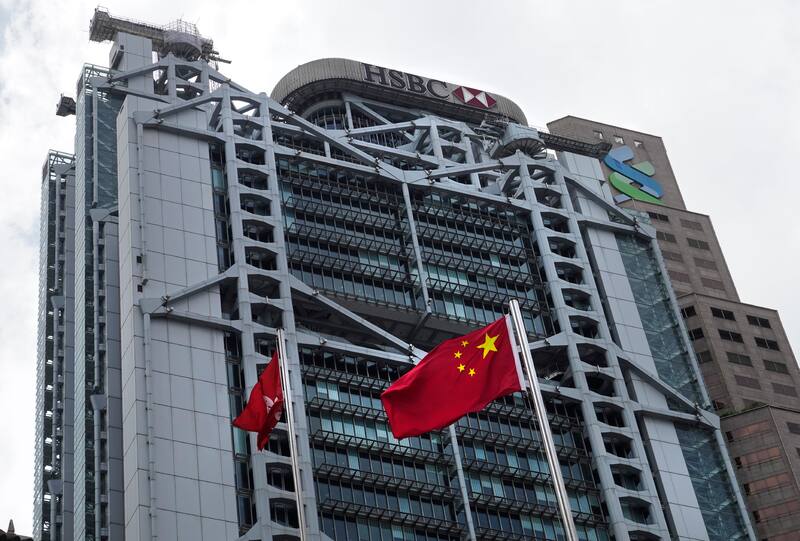

La agencia de información financiera Barron’s plantea que el seguimiento de las tablas CDS de HSBC, uno de los prestamistas Evergrande, puede dar cuenta de los riesgos sistémicos de la crisis en cuestión. Solo el lunes los CDS de HSBC a 5 años subieron 16% hasta alcanzar un spread de 34,659. Aunque el alza es relevante, ese nivel aún no denota un pánico total. De hecho, hace un año en el marco de la pandemia rozaban un spread de 60. Según Barron’s, en esta ocasión habría que preocuparse más si se llega a superar los 40.

El asunto tendrá que seguirse de cerca, pese a que abundan las apuestas a que “se contendrán los efectos del contagio”, como aseguran también en Julious Baer, es compartida también la visión de que “el mercado podría expresar una visión más negativa en el corto plazo”.

En un reporte, el banco de inversiones precisa que “los sectores que pueden ser vulnerables a esta ola de presión incluyen bancos, aseguradoras, industrias y materias primas”. En tanto, los efectos “de una posible desaceleración en el mercado inmobiliario debido a la caída de las ventas de viviendas y la disminución de las actividades de construcción afectarán a los proveedores, incluida la construcción y los productos básicos (cemento, acero, etc.)”.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

2.

3.

4.