Incertidumbre presiona al dólar a tocar nuevo récord de $820 en medio de estrechez de liquidez

La liquidez está complicada en el largo plazo, pero en el corto plazo hay un exceso debido a las medidas que ha tomado el Central y la banca. Economistas esperan que el ente emisor tome nuevas acciones.

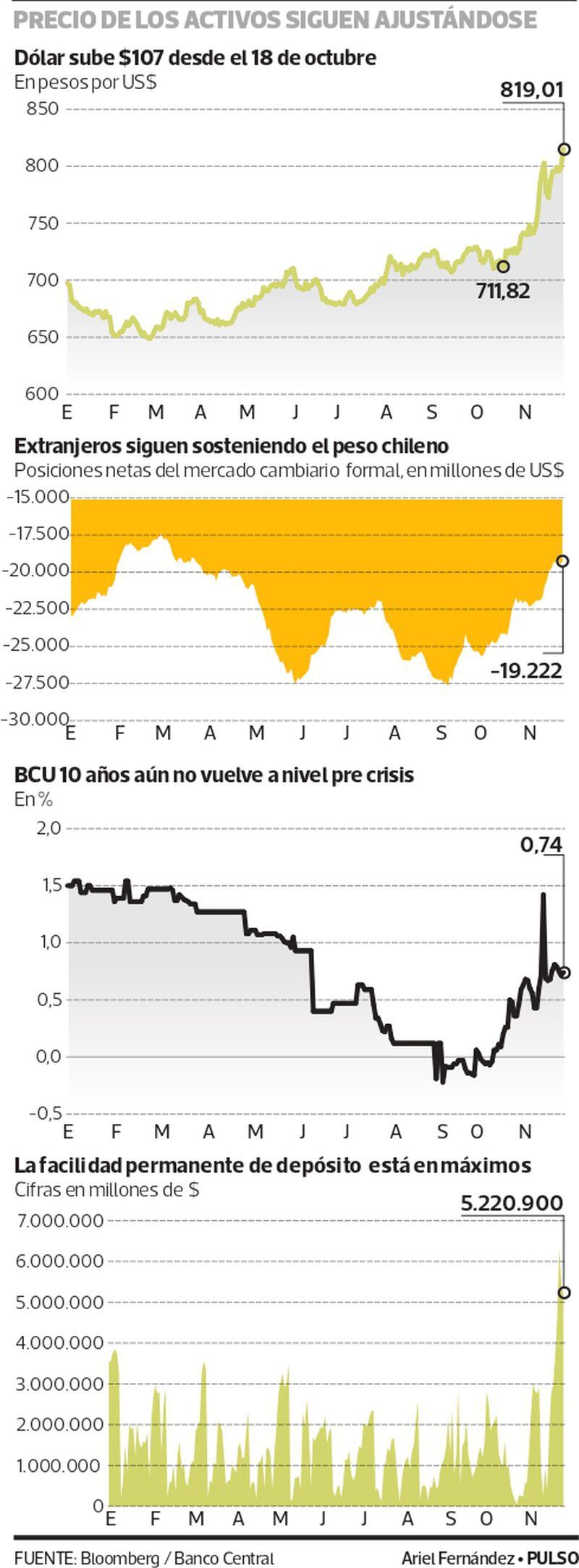

El mercado sigue ajustándose a medida que evoluciona la crisis social. El dólar se disparó $19,42 ayer y tocó un nuevo máximo histórico al cerrar en $819,01, en una jornada en que la percepción de riesgo de Chile subió. El tipo de cambio acumuló un ascenso de $107 desde el inicio del estallido, equivalente a 15%. En el año el aumento es de $125. Entre las monedas relevantes es la más castigada del periodo.

¿Qué hay detrás del alza?

Entre los inversionistas locales el catalizador sigue siendo el miedo por la incertidumbre política-social y su impacto en la economía (ver entrevista en página 3), lo que ha generado una alta demanda por el dólar. También se observa una estrechez de liquidez, pero en esta oportunidad de largo plazo. Todo esto, en un marco de mayor riesgo país. Ayer los CDS (que reflejan la probabilidad de impago) a 5 años de Chile volvieron a subir y llegaron hasta los 57,14 puntos, quedando peor que Panamá y Perú, al contar con spreads de 54 y 56 puntos, respectivamente.

¿Y los inversionistas extranjeros?

A diferencia de lo que sucede en Chile, los extranjeros siguen afirmando al peso. "Han armado carry trade en favor del peso en cerca de US$4.000 millones desde que inició el estallido social", señala Antonio Moncado, economista de Bci.

Liquidez, cuestión de fondo

La liquidez es clave, porque más allá de las acciones del BC que hace algunos días ayudaron a recomponer la liquidez, "ahora la liquidez de corto plazo en dólares se ha visto ajustada", dice Moncado.

Básicamente las empresas locales y personas están demandando más dólares, y "eso ha generado un nuevo apretón de liquidez al mercado", puntualiza Moncado, y agrega que esperaría nuevas medidas de liquidez del BC, y a estos niveles no descarta una intervención cambiaria más formal por la vía de utilización de reservas (ver nota en página 4).

De hecho, el fenómeno de liquidez en el mercado de renta fija es parte también de la ecuación. Los inversionistas liquidaron posiciones en fondos mutuos para hacer caja, a lo que se sumaron cambios de fondos de las AFP, desde el E (básicamente instrumentos de renta fija) al A (renta variable en parte importante internacional), lo que genera más compra de dólares.

Sin ir más lejos, desde el 18 de octubre el número de cuotas de fondos mutuos de deuda local cayó 19,3%, mientras que el M1 - indicador del Banco Central que mide el efectivo más depósitos vista y en cuenta corriente- subió 5,5% entre septiembre y noviembre.

"Eso derrumbó todo el financiamiento de los bancos a plazo", comenta el economista de EuroAmerica, Felipe Alarcón.

Todo ello presionó el mercado secundario, y motivó la intervención del Emisor a través de operaciones REPO en pesos, suspensión de la licitación de pagarés y recompra de instrumentos emitidos por ellos, todo con miras a entregar liquidez en pesos.

Producto de lo anterior, "al revisar la liquidez a 30 días o 60 días, ha estado bastante bien, pero el programa que lanzó el Central solo está garantizado hasta el 9 de enero, por lo tanto, todo lo que exceda ese plazo, está muy apretado en términos de liquidez", explica Alarcón.

El economista de EuroAmerica comenta que es cuestión de observar los spread entre las tasas de depósitos bancarios y swap, que están muy por sobre su promedio, principalmente a plazos más largos. "Esto es grave porque resta eficacia a la política monetaria. Las tasas debiesen estar reflejando hoy una tasa de política monetaria (TPM) que es baja, pero están a un nivel como si la TPM fuese más alta", apunta. Esto se solucionaría, a su juicio, si el BC extendiese el programa por lo menos por un año más de lo que hoy está vigente (9 de enero), tal como ocurrió durante la crisis de 2008.

De todas formas, altos ejecutivos de la banca señalan que en este momento tienen un "exceso" de liquidez, pero recalcan que esto es sólo de muy corto plazo.

De hecho, la licitación de recompras de bonos del Central del martes y viernes pasado se declaró desierta, en contraste con lo ocurrido en jornadas previas. Esto se debería a que no hay acuerdo en precio, ya que el BC dice que comprará los papeles a la tasa de cierre del día anterior a la operación, pero al día siguiente las condiciones cambian, por lo que los bancos y agentes prefieren acudir directamente al mercado secundario.

El alto nivel de liquidez a corto plazo se refleja también en el uso de la banca de la Facilidad Permanente de Depósito (FPD), que en los últimos días ha estado en máximos desde que el BC empezó a llevar registro en 2005.

A ello se suma que la tasa interbancaria lleva tres días en un promedio de 1,5%, esto es por debajo del 1,75% de la TPM.

La visión del BC

Desde el Banco Central señalan que "producto de la medidas anunciadas por el BC la semana antepasada, la demanda por fondos interbancarios a un día se ha reducido. Lo anterior, ha reducido las necesidades de liquidez inmediata de la banca, provocando que estos superávit se inviertan preferentemente en la FPD, que retribuye TPM -25 pb. o una tasa de 1,50%, y no tanto en el mercado interbancario. Como este mercado, cuya tasa se determina en base al equilibrio de la oferta y demanda de dinero, presenta hoy más oferta de fondos que demanda, la tasa interbancaria tiende a irse al piso de la banda a niveles cercano a la retribución de la FPD. Estimamos que esto será transitorio".

Impacto en tasas a clientes

Lo ocurrido con los FFMM también tiene un impacto en los bancos, para quienes estos instrumentos representan el 9% de sus fuentes de financiamiento. El costo de fondo en pesos, es decir, cuánto les cuesta a ellos conseguir los recursos para entregar préstamos, ha bajado desde su peak de hace dos semanas, pero aún no ha vuelto a los niveles previos. Así, desde el 18 de octubre hasta el 25 de este mes, la TAB para 30 días (informada por la Asociación de Bancos) pasó de 1,93% a 2,04%, mientras que a 360 días subió desde 2,11% a 2,6%.

Respecto del fondeo en dólares, el costo de fondo a 30 días pasó de 2,1% a 3,42%, mientras que a 360 días trepó desde 2,68% a 3,13%. La mayor cifra está para el plazo de 90 días, cuya tasa está en 3,39%.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.