Anatomía de un Desplome

/arc-anglerfish-arc2-prod-copesa.s3.amazonaws.com/public/Y7YQEWM4QRGRPD37JVDO33YL7E.jpg)

Será importante en esta etapa ajustar las métricas de valoración, ya que los análisis basados en las operaciones y utilidades tendrán un alto grado de incertidumbre, por lo menos hasta que tengamos un mayor nivel de visibilidad. La razón precio-valor libro (P/VL) es un buen comienzo

Los mercados financieros se encuentran actualmente en una encrucijada históricamente importante. Esto no solo se debe al reciente desplome de las bolsas globales, sino también a la naturaleza de la actual amenaza global del Coronavirus, que está ocurriendo en un momento de tensión social y un entorno político altamente polarizado.

En estos momentos de turbulencia, se han generado una gran cantidad de análisis, especialmente del muy corto plazo, los cuales pueden generar bastante confusión. Es importante entonces dar un respiro, y contextualizar la situación actual, mirando por ejemplo a mercados como los de Estados Unidos, que a menudo establece las tendencias y dirección de los mercados globales.

Como se muestra en la Tabla 1, EE.UU. no ha enfrentado tantas caídas de esta magnitud e intensidad en los últimos 100 años. Evidentemente, hay diferencias y similitudes entre estos eventos. Las similitudes, que tal vez sean más relevantes para nuestras decisiones de inversión, son principalmente: 1) el alcance y la duración del desplome inicial, 2) el rendimiento en los 20 a 180 días hábiles posteriores y 3) casos en que el episodio viene acompañado por turbulencia económica, con un impacto profundo y prolongado en los mercados.

Tabla 1: Datos Claves de los desplomes históricos

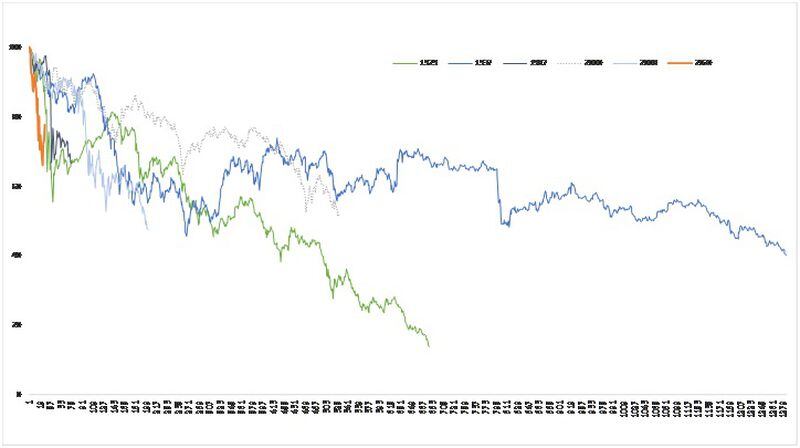

Resalta tanto la Tabla 1 como el Grafico 1, que al revisar el contexto histórico todavía estamos en las primeras etapas de este episodio. Parece que ya hemos experimentado el desplome principal y al menos una parte del rebote inicial, con el índice SPX recuperando un 18% en los últimos días. Esto no está lejos del rendimiento máximo observado en los siguientes 20-180 días desde el desplome principal en episodios similares.

En el mejor de los casos, nos enfrentamos a un evento como el de 1987, que duró solo 72 días de cima a valle. No estuvo marcado por ningún gatillante en específico, y se mantuvo bastante contenido, sin un mayor efecto en la economía o sistema financiero en general. Considerando que tanto EE. UU. como el mundo se dirigen a lo que podría ser el peor trimestre en la historia en términos de crecimiento económico, es poco probable que este termine tan rápido como el evento de 1987. Debemos entonces considerar otros episodios más críticos dentro de nuestra lista.

Gráfico 1: Desplomes severos, cima a valle (retorno relativo, duración en días transados)

El descubrimiento de una vacuna (en días, semanas, meses) representaría el mejor de los escenarios. Esto proporcionaría una guía para que las autoridades puedan enfocar mejor sus planes de estímulo, ayudando a atenuar los efectos de una crisis más profunda. Sin embargo, incluso si el descubrimiento demora sólo días, es probable que el desarrollo y el despliegue de una vacuna demore entre 9 a 18 meses. Mientras que varios países buscan un equilibrio entre un cierre total (que implican una parálisis económica) o parcial (más casos, más muertes) de la actividad, para lo cual no existe una ecuación mágica, el virus seguirá teniendo consecuencias para la economía y los mercados.

Dado este alto nivel de incertidumbre, es probable que entremos en un período de alta volatilidad, con altos y bajos para los mercados; expectativas relacionadas a un control del virus se ven compensadas por datos débiles en el corto plazo. Esto finalmente dará paso a un punto de inflexión –ya sea para arriba o para abajo-, dependiendo de cómo las expectativas se ajusten a las nuevas realidades. Estas fluctuaciones diarias posiblemente son una oportunidad para que inversionistas pueden recalibrar y posicionar sus carteras.

Será importante en esta etapa ajustar las métricas de valoración, ya que los análisis basados en las operaciones y utilidades tendrán un alto grado de incertidumbre, por lo menos hasta que tengamos un mayor nivel de visibilidad. La razón precio-valor libro (P/VL) es un buen comienzo. En el caso del S&P 500, esta ratio ha caído de 3.6x a 2.5x, sin embargo no se ve sobrecastigado en comparación a episodios anteriores. En este sentido, el efecto de las recompras podría impactar reduciendo el denominador. Sin embargo, estas métricas en el IPSA (Gráfico 2) se ven bastante deprimidas, por debajo de 1x P/VL, atribuido principalmente a la intensa serie de eventos que ha enfrentado Chile en los últimos 6 meses.

Este análisis preliminar en el IPSA genera algo de optimismo, y puede ser extendido a otras partes de Latinoamérica que tengan dinámicas similares. Para profundizar este enfoque, será importante centrarse más en los análisis basados en activos y escenarios, incorporando la turbulencia de los próximos meses, una potencial nueva normalidad después del virus, y eventuales cambios de paradigmas en el mediano plazo. Como consecuencia, la tendencia actual favorece acciones más expuestas a los factores de calidad y valor.

Gráfico 2: IPSA Precio a Valor Libro (x)

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.