Modernización Tributaria incluye depreciación instantánea y beneficio a repatriación de capitales

Entre los ejes centrales del proyecto se establece un sistema integrado con una tasa de 27%, pero habrá para las pymes un sistema especial el cual tendrá una tasa de 25%, tal como opera hoy en día. También se fijará una tasa similar al IVA para gravar las plataformas digitales.

La reforma tributaria de Michelle Bachelet no se terminó de implementar y ya el nuevo gobierno eliminó en su proyecto de ley de modernización impositiva un elemento central: la renta atribuida.

De esta manera, el nuevo régimen será totalmente integrado con una tasa de 27%, pero para las pymes habrá un sistema especial, el cual tendrá una tasa de 25%, tal como opera hoy en día.

A este régimen las pequeñas y medianas empresas con ventas hasta 50 mil UTM ingresarán de manera automática y el Servicio de Impuestos Internos propondrá a las pymes más pequeñas con ventas hasta 10 mil UF al año una declaración de impuestos, tal como hoy existe para las personas naturales.

En la discusión estuvo presente la opción de eliminar la renta presunta, aunque no hubo mención en el discurso del Presidente en cadena nacional, es probable que se termine.

Otra de los puntos que llamó la atención fueron las medidas pro inversión y pro crecimiento. En primer lugar se establece la depreciación instantánea del 100% para La Araucanía con un plazo de dos años, mientras que para el resto de las regiones, se fijará una depreciación instantánea para el 50% del activo fijo en un año. La medida regirá por un plazo dos años.

Ambas iniciativas significarán un costo fiscal del orden de US$500 millones, no obstante en el gobierno mantienen la certeza de que la propuesta tributaria será fiscalmente neutra.

En este nuevo escenario, las medidas que aparecen como compensación son la aplicación de impuestos a las plataformas digitales. La fórmula que maneja Hacienda es una tasa similar a la del IVA. Este nuevo gravamen le permitiría recaudar al fisco un monto cercano a los US$200 millones anuales. Dentro de las medidas que permitirían recaudar aparece el perfeccionamiento a los impuestos verdes a actividades contaminantes, una idea que sólo se esbozó, por lo que es la gran duda hoy en el sector privado. Y el crecimiento económico, ya que por cada punto adicional de expansión de la actividad se pueden recaudar entre US$ 600 millones a US$ 700 millones.

Como medida extra, Hacienda incluyó abrir una ventana especial para la repatriación de capitales y bienes de toda clase no declarados y no tributados que se encuentren en el extranjero, tal como ocurrió en 2015. En esta oportunidad se dará un plazo de un año.

Si bien durante la elaboración del texto estuvo presente la posibilidad de aplicar un gravamen al azúcar, finalmente no apareció en el listado de modificaciones, así como tampoco el alza del diésel ni a los alcoholes. La ausencia de estos impuestos abre la interrogante sobre si estos gravámenes se utilizarán como herramienta de negociación en la discusión en el Congreso.

Otras modificaciones

Dentro de las medidas institucionales se establece crear la "defensoría del Contribuyente" para evitar actos arbitrarios o abusivos contra ellos, otorgándoles mayor certeza y mayor seguridad jurídica. Junto a ellos "se establecerá el uso obligatorio de la Boleta Electrónica, igual como ya lo hicimos con la factura electrónica, y separar la parte del precio que corresponde al producto vendido de aquella que corresponde al impuesto del IVA".

Otro eje mencionado apunta "a modernizar y simplificar las normas de tributación internacional para atraer más inversión a nuestro país y para fomentar la integración de nuestra economía al mundo". En el ámbito sectorial se eleva de 2.000 UF a 4.000 UF el límite superior del precio de las viviendas en que puede usarse crédito especial de IVA. Se acortan los plazos para la devolución de IVA por adquisición de activos fijos.

Hoy a las 10:30 horas Hacienda entregará mayores detalles de la propuesta y se espera que el proyecto ingrese al Congreso el jueves.

Sistema tributario más simple, único, equitativo y plenamente integrado

La modernización tributaria pone fin a los sistemas de renta atribuida y semi integrado incorporados en la reforma realizada por Michelle Bachelet. A cambio, se crea un sistema único totalmente integrado para todas las empresas con impuesto de 27%, salvo un régimen especial para pymes con 25%.

Incentivos para la inversión y el crecimiento económico

Se establecerá un Sistema de Depreciación instantánea del 100% para las empresas ubicadas en la Región de La Araucanía. Para el resto, la depreciación instantánea será válido para el 50% del activo fijo en un año. La medida rige por dos años.

Foco en las pequeñas y medianas empresas

El objetivo planteado por el Ejecutivo apunta a promover el desarrollo de las pequeñas y medianas empresas. El ingreso a este régimen será automático, con tributación en base a retiros de utilidad efectivos.

Clarificar y combatir la elusión y la evasión

Aunque no detalla el contenido, el discurso presidencial apunta como objetivo el fortalecer y clarificar las normas para combatir mejor la evasión y la elusión. Existen disímiles análisis sobre de la Norma Antielusión de la reforma de 2014: algunos la evalúan bien, otros, como deficiente.

Franquicias tributarias en zonas extremas

En este punto, el gobierno plantea extender hasta el 2035 las franquicias tributarias para la contratación de mano de obra e inversiones para beneficiar a las zonas extremas.

Franquicias habitacionales: amplía el acceso

El gobierno propone incentivar la adquicisión de viviendas por parte de la clase media, elevando de 2.000 UF a 4.000 UF el límite superior del precio de las viviendas en que puede usarse el crédito especial de IVA.

La Defensoría del Contribuyente

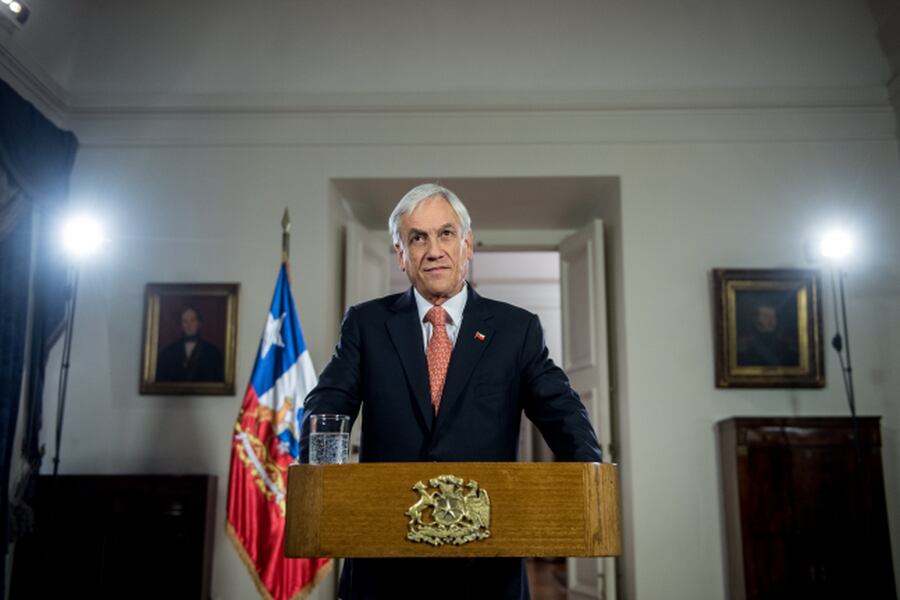

Tal como adelantó el propio Presidente Piñera, se creará la Defensoría del Contribuyente para evitar actos arbitrarios o abusivos por parte del Servicio de Impuestos Internos, otorgando mayor certeza y seguridad jurídica.

Donación a instituciones sin fines de lucro

La idea es que las empresas o instituciones sin fines de lucro puedan recibir la donación de bienes de primera necesidad que a veces se destruyen, como alimentos, pañales, artículos de higiene personal, etc, y evitar que sean castigados como gastos rechazados.

Se fijará el uso obligatorio de la boleta electrónica

Se establecerá el uso obligatorio de la Boleta Electrónica, igual como ya lo hicimos con la factura electrónica, y separar la parte del precio que corresponde al producto vendido de aquella que corresponde al impuesto del IVA.

Simplificación de normas de tributación internacional

Se modernizarán y simplificarán las normas de tributación internacional para atraer más inversión a nuestro país y para fomentar la integración de nuestra economía al mundo.

Impuestos a plataformas digitales

Se equiparará la carga tributaria entre aquellas empresas que venden bienes y servicios en forma convencional y aquellas que lo hacen en forma digital.

Se mantendrá la recaudación para financiar políticas sociales

Se asegurará la matención de la recaudación tributaria del Estado, para que pueda cumplir adecuadamente sus importantes funciones, especialmente en materia de políticas sociales y obras de infraestructura.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.